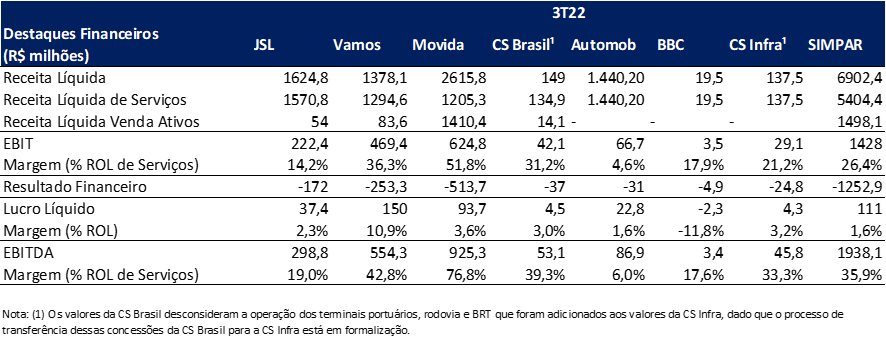

A Simpar divulgou seus resultados consolidados. No geral, vemos o resultado da holding como neutro. Do ponto de vista operacional, todas as suas controladas, sem exceção, apresentaram avanços relevantes e seguem perseguindo o crescimento e evoluindo receita. Se por um lado, os segmentos de locação e logística seguem aumentando rentabilidade e absorvendo sinergias devido ao ganho de escala, por outro as vendas de veículos leves enfraqueceram e as margens, principalmente em seminovos, pioraram rapidamente.

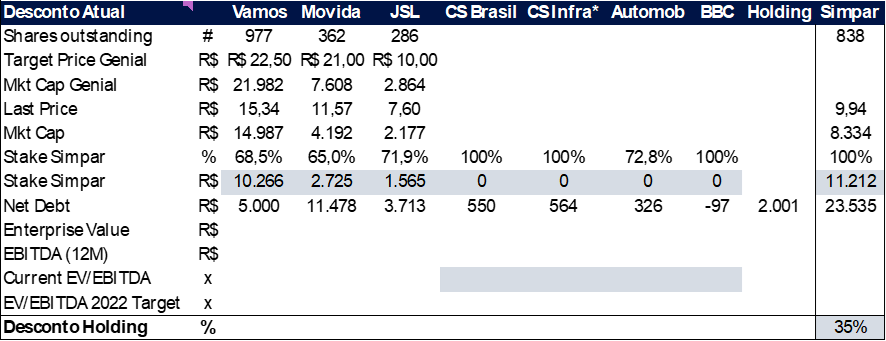

Seguimos observando um desconto relativamente alto em Simpar, acima da média histórica. O valuation atual implica um desconto de holding de 40% sobre o valor das suas participações nas empresas listadas, mais a dívida líquida e sem considerar as empresas não listadas. Entendemos que, à medida que a Automob ganhe relevância no portfólio, o mercado não poderá ignorá-la para sempre. Com EBITDA pró-forma de R$ 146,1 milhões, se fosse avaliada à 5x EV/EBITDA a empresa adicionaria 1 bilhão de market-cap à SIMH3, isto é, 12% a mais de valor de mercado.

Do ponto de vista financeiro, o grupo segue operando com um patamar de endividamento elevado, que destruiu o lucro na figura consolidada. É importante evidenciar que a forte escalada da dívida líquida ocorre em função de um forte ritmo de investimentos realizados na expansão dos negócios. Com alavancagem de 3,5x, o grupo ainda tem espaço até o covenant de Dív. Líq./EBITDA de 4,0x para evidenciar essa transformação. Importante deixar claro que esse EBITDA não considera o resultado operacional da venda de ativos (EBITDA-A). Nessa métrica o convenant cai para 3,5x enquanto a empresa roda com 2,4x de alavancagem.

Como suas subsidiárias listadas já reportaram, falaremos brevemente sobre elas dando enfoque às não listadas.

Vamos (VAMO3)

O resultado de Vamos foi positivo na nossa visão. A empresa seguiu desempenhando bem no setor de locação, além de ter expandido suas margens nas concessionárias. O trimestre também foi marcado por uma manutenção no Yield frente ao 2T22 (se mantendo em 2,7%), além de uma expansão na frota, e, consequentemente, em sua receita e Capex contratados.

Destacamos também os recentes movimentos de montadoras para o mercado de locação, algo que nos mostra que o setor ainda é incipiente e possui alto potencial de crescimento.

Para conferir nosso relatório completo sobre o resultado de Vamos no 3T22, clique aqui.

JSL (JSLG3)

A JSL divulgou resultados positivos na nossa visão. O 3T22 foi marcado principalmente por uma manutenção de volume em segmentos asset heavy, além de uma recuperação em setores que haviam sido afetados nos trimestres anteriores. Além disso, tivemos uma redução na relação Dívida Líquida/EBITDA, tão como uma revisão em seu guidance de Capex líquido, o que nos leva a acreditar que teremos maiores volumes de investimentos nos próximos meses.

Do lado negativo tivemos um aumento no custo da dívida, devido aos novos contratos que estão sendo precificados em um patamar de juros mais elevado.

Confira nossa análise sobre o resultado do 3T22 de JSL clicando aqui.

Movida (MOVI3)

Na nossa visão, dentre as subsidiárias, Movida divulgou o pior resultado. Apesar do aumento da receita, marcados principalmente por um aumento nas tarifas tanto no RAC quanto no GTF (o que consideramos positivo), tivemos um aumento expressivo da depreciação por carro e uma forte retração na margem bruta de seminovos, o que gerou compressão no spread entre ROIC e Custo da Dívida e no lucro da companhia.

Na nossa visão, o grande ponto positivo foi uma adição de frota maior que o esperado, o que, na nossa visão, é um indicativo que a empresa pretende se preparar para os meses sazonalmente mais fortes no final do ano.

Confira nosso relatório completo sobre o resultado do 3T22 de Movida aqui.

Automob

Consideramos o resultado da Automob como neutro. A empresa divulgou um lucro menor devido à maior alavancagem resultante das aquisições, o que, com juros elevados, fez com que sua despesa financeira subisse substancialmente. Também tivemos uma redução nas margens, devido à normalização e estabilização do mercado automobilístico.

Do lado positivo, tivemos um maior volume de vendas diretas, devido à maior demanda por parte das locadoras, além de um faturamento crescente tanto na comparação anual quanto trimestral.

Ressaltamos que os resultados do recém adquirido Grupo Green não foram incorporados nos resultados da Automob. No entanto, a UAB Motors e Autostar contribuíram integral e parcialmente ao resultado da controlada.

A receita líquida divulgada totalizou R$ 1,49 bilhões (+10,9% a/a e +7,7% t/t), enquanto o EBITDA ajustado somou R$ 85,7 milhões (-19,2% a/a e +15,8% t/t). Por fim, o lucro líquido reportado o 3T22 foi de R$ 24 milhões (-36% a/a e -29,6% t/t).

CS Brasil

A CS Brasil segue apresentando resultados crescentes, puxados principalmente pela atividade de GTF com mão de obra, dado a implementação de novos contratos.

A receita líquida da controlada totalizou R$ 149 milhões (+8,9% a/a e +9,7% t/t), enquanto o EBITDA somou R$ 53,1 milhões (+88,9% a/a e -8,8% t/t), impactado pelo recebimento de R$ 15 milhões referentes a recomposição tarifária de um consórcio vendido em 2016. Por fim, o lucro líquido divulgado no 3T22 foi de R$ 4,5 milhões (-33,6% a/a e -64,6% t/t).

BBC Digital

Por fim, o banco digital BBC passou a reportar seu primeiro resultado com “cara” de banco. Pela primeira vez pudemos ter uma cor da evolução das operações da empresa. Embora tenha registrado prejuízo R$ 2,3 milhões no 3T22, enxergamos com bons olhos as novas inciativas da BBC pagamentos, ainda em processo de desenvolvimento.

No 3T22, o banco recebeu um aporte de capital de R$60 milhões, capitalizando o BBC para ampliar a operação de novos produtos e fomentar o acesso ao crédito e outros serviços financeiros no ecossistema da Simpar. A carteira de crédito do banco, ainda pequena, atingiu R$ 367 milhões.