Contexto negativo sobre desempenho da economia global em 2022 permanece no início de maio e leva a mais uma semana de queda para as ações, principalmente aquelas que são mais impactadas pelo movimento de alta das taxas de juros. Commodities energéticas sobem diante das restrições para compra de petróleo da Rússia pelos países europeus. No Ibovespa, empresas ligadas à commodities têm performance positiva, enquanto a temporada de balanços faz preço, e leva a queda ações do varejo e tecnologia.

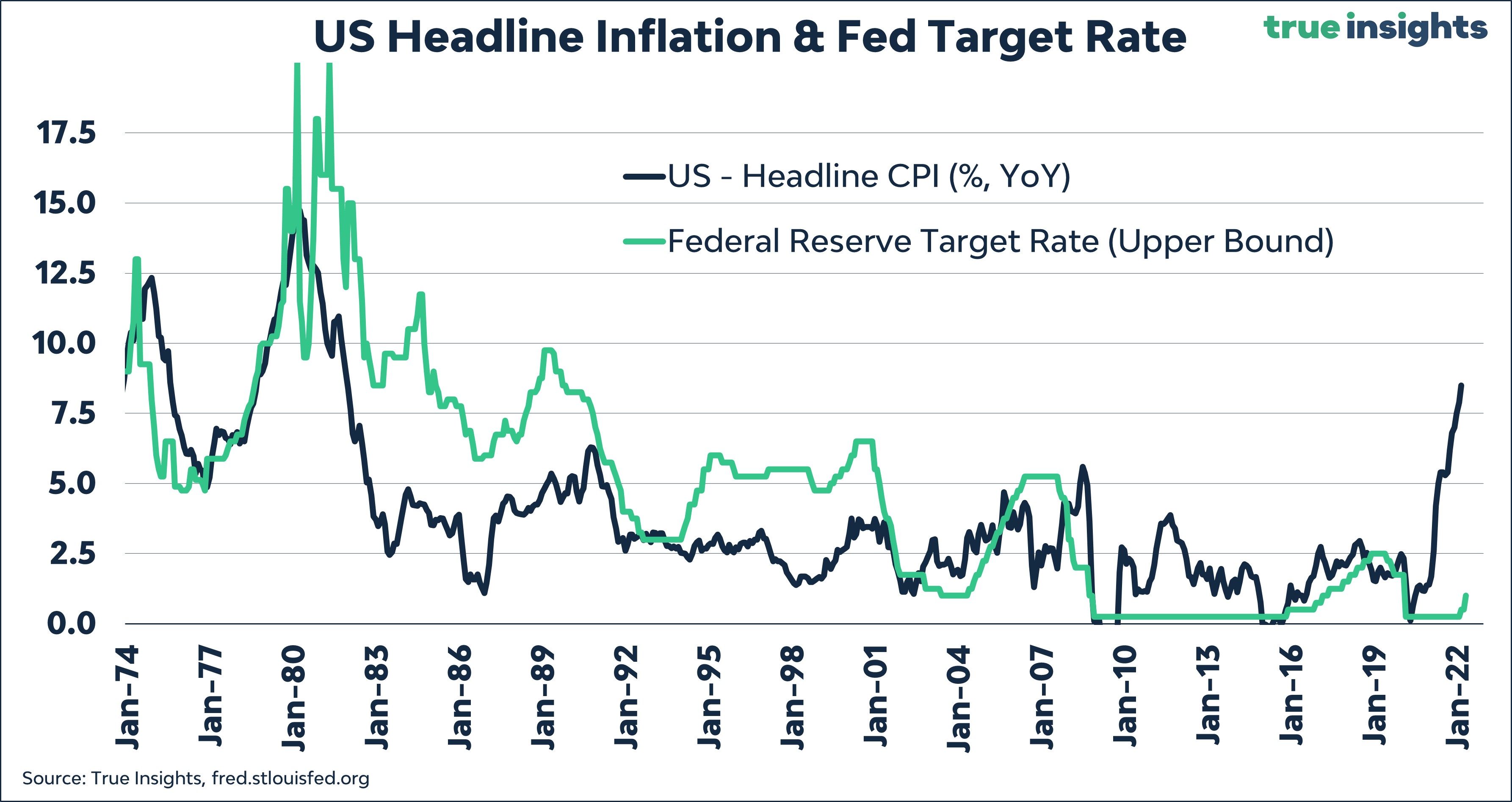

Mesmo com a sinalização de alta dos juros nos EUA, investidores seguem preocupados sobre o plano de voo do Fed. Diferencial entre juros e inflação acumulada está muito alto.

Nosso time fez uma análise completa da decisão do FOMC, comitê de política monetária nos EUA que ocorreu na última quarta-feira > FOMC (Mai/22): Fed eleva a taxa de juros em 0,5 p.p., o incremento mais acentuado desde 2000

Este é um gráfico da semana anterior, quando ações globais perderam US$ 2,7 trilhões em valor de mercado após a divulgação do PIB dos EUA que caiu surpreendentemente. As ações globais valem cerca de US$ 105 trilhões, o equivalente a 124% do PIB global.

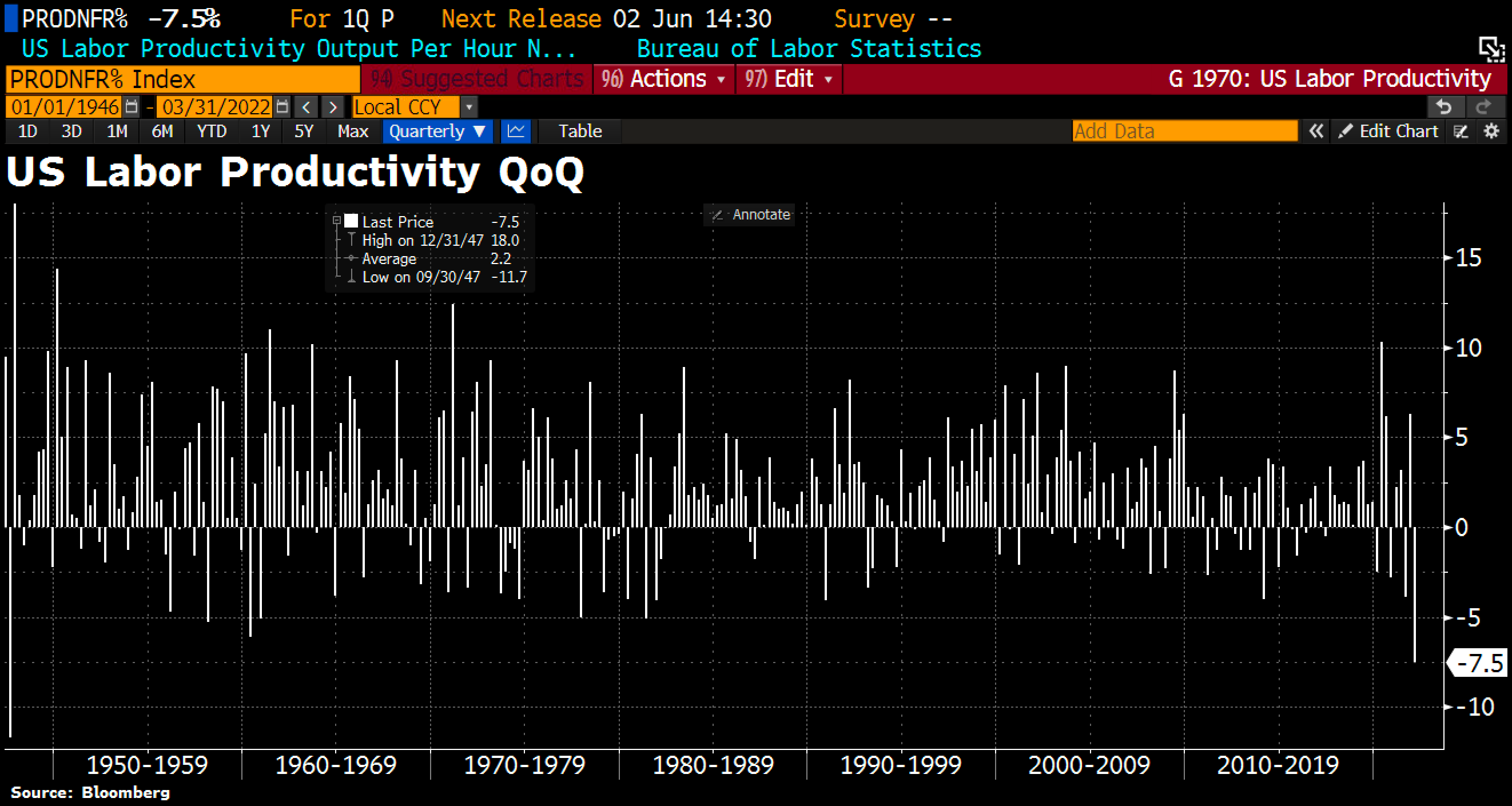

A produção de trabalhadores dos EUA – uma medida de produtividade em relação às horas trabalhadas – caiu 7,5% no primeiro trimestre de 2022, o maior declínio desde 1947. Ao mesmo tempo, os custos unitários do trabalho aumentaram 11,6%, elevando o aumento nos últimos 4 trimestres para 7,2%, o maior ganho desde o terceiro trimestre de 1982.

Nessa sexta-feira (06/05) houve a divulgação dos dados de emprego nos EUA. Em abril, houve criação líquida de 428 mil empregos em setores não agrícola (Nonfarm Payroll), ante um resultado revisado na mesma magnitude em março. O resultado veio melhor que o aguardado pelo mercado que tinha como expectativa a criação de 380 mil vagas de emprego no mês.

Decisão da taxa de juros (Copom)

O Banco Central (BCB) elevou, de forma unânime, a Selic em 1,0 p.p. Dessa forma, a Selic atingiu 12,75% a.a., o valor mais alto desde janeiro de 2017. O comitê deixou em aberto para pelo menos mais um aumento da Selic na próxima reunião, porém em menor magnitude. O que acontecerá posteriormente depende do comportamento da taxa de inflação nos próximos meses.

Temporada de Balanços

⚠️ 3R Petroleum (RRRP3) | Uma defesa ao Bom Senso – EBITDA em linha com o Consenso: Do ponto de vista operacional, vimos uma grande evolução por parte da empresa, o que em nossa leitura deveria ser a tônica da interpretação desse resultado trimestral.

✅ Bradesco (BBDC4) | Lucro em linha com expectativas, mas com dinâmicas mais positivas: Bradesco reportou um 1T22 em linha com nossas expectativas e consenso de mercado, mas com uma melhora na qualidade, principalmente no que se refere aos ajustes feitos na recorrência do lucro.

🆘 BRF (BRFS3) | Prejuízo de R$ 1,5 bi e pressão nos custos: O cenário macroeconômico e o de consumo no Brasil continua colocando forte pressão no balanço da BRF. Estávamos mais pessimistas do que o consenso de mercado para o trimestre porém a empresa divulgou resultados ainda piores.

🆘 Cielo (CIEL3) | Poderia ser melhor: Pressionada pela alta da Selic, principalmente nos produtos de prazo d+2 com preço quase que pré-fixados, o lucro da Cielo de R$ 185m poderia ser melhor.

🆘 Copasa (CSMG3) | Sem Graça – EBITDA abaixo do consenso: Mais um vez, a empresa reportou números fracos, abaixo das nossas estimativas e do consenso do mercado. Nesse trimestre, chama a nossa atenção uma vez mais o descompasso entre a fraca evolução das receitas da empresa e custos operacionais evoluindo de maneira expressiva.

⚠️ CSNA3 e CMIN3 | Margens melhores, mas lucros piores: Tanto a CSN Mineração (CMIN3) quanto a CSN (CSNA3) apresentaram um resultado que consideramos positivo: apresentaram bons números operacionais superando nossas expectativas com boas margens EBITDA. Por outro lado, o lucro líquido de ambas foi pressionado pela valorização do real frente ao dólar impactando as variações cambiais líquidas e o fluxo de caixa operacional pesou negativamente devido sobretudo aos gastos com capital de giro.

✅ Direcional (DIRR3) | Análise do resultado trimestral: Seguindo o bom resultado operacional anunciado na sua prévia, a Direcional continua a se apresentar como um player muito resiliente durante um período de dificuldade para as construtoras.

✅ Energias do Brasil (ENBR3) | Dever de Casa Bem feito – Resultado acima do consenso: Em linhas gerais, achamos que a empresa apresentou um bom trimestre. Como principais destaques citamos a entrada operacional antecipada de dois dos seus projetos de transmissão.

✅ Engie (EGIE3) | Choveu na horta! – Resultados acima do consenso: EBITDA acima do consenso em termos recorrentes. Nesse trimestre, as receitas da empresa foram praticamente estáveis onde a queda com receitas de construção no segmento de transmissão mais do que compensou o reajuste de c. 9,9% nos preços dos contratos de geração.

⚠️ Fleury (FLRY3) | Análise do resultado trimestral: O lucro de Fleury veio 18,6% acima de nossas estimativas e 21,3% acima das expectativas do mercado. Apesar da receita ter vindo em linha com nossas expectativas, um controle melhor dos custos, mesmo com uma estrutura de pessoal mais normalizada, e uma diminuição nas despesas impulsionaram o lucro líquido.

✅ GOL (GOLL4) | Volume forte, Yield alto e volta do corporativo: Conforme já era esperado, a empresa apresentou resultados operacionais positivos no 1T22, como já havíamos antecipados nas prévias do trimestre, os dados operacionais deveriam ser positivos, com destaque para a forte demanda ajudada pela recuperação no segmento corporativo.

⚠️ Iguatemi (IGTI11) | A grama do vizinho é mais verde: Os resultados de Iguatemi continuam a melhorar com o arrefecimento da pandemia, ainda que não de forma tão acelerada quanto a que vemos em Multiplan. De forma geral, a performance de vendas em shoppings da empresa seguiram a tendência da concorrente: um início de ano fraco, com impacto da ômicron, seguido de uma recuperação acelerada.

⚠️ ISA CTEEP (TRPL4) | Nada muito novo – EBITDA ligeiramente abaixo do consenso: Empresa entregou resultados pressionados, com pressão sob margens devido a evolução dos custos operacionais e reperfilamento dos fluxos do RBSE.

✅ Localiza (RENT3) | Expansão de margens: Embora os dados operacionais tenham vindo em linha com as nossas expectativas e próximos dos números do mercado a Localiza surpreendeu as expectativas em relação as últimas linhas do resultado.

✅ Lojas Renner (LREN3) | Acima das expectativas: Maior player do varejo vestuário brasileiro, divulgou os números referentes ao 1º trimestre de 2022. Avaliamos o resultado da varejista de forma bem positiva, com todas as linhas performando acima de nossa estimativa.

⚠️ Marfrig (MRFG3) | Preços favoráveis nos EUA continuam impulsionando: Ainda se aproveitando de um ciclo extremamente positivo no mercado de carne bovina nos EUA, a Marfrig mais uma vez reportou bons resultados. Ainda seguimos com a nossa tese que o ciclo deve se normalizar durante o ano de 2022.

⚠️ Pão de Açúcar (PCAR3) | Beneficiado por efeitos não recorrentes: GPA foi o primeiro do setor de varejo de supermercado a reportar os números consolidados para o 1º trimestre de 2022. Vale relembrar que nas últimas semanas/meses, o grupo passou por algumas reestruturações como (i) venda de sua bandeira de hipermercado e (ii) troca de CEO, com o Marcelo Pimentel (ex CEO Marisa) assumindo o comando da companhia. Excluindo os efeitos não recorrentes, o resultado veio abaixo do esperado, principalmente olhando para as últimas linhas do balanço.

✅ Petrorio (PRIO3) | Impressionante – Resultados fortes: Nesse trimestre, a empresa apresentou resultado acima dos nossos números e do consenso do mercado onde praticamente, tudo deu certo. Empresa fechou o trimestre com caixa líquido de US$348 milhões, que muito possivelmente serão utilizados na aquisição do campo de Albacora Leste (US$2,2 bilhões).

✅ Petrorecôncavo (RECV3) | Pumping Oil! – Resultado forte, muito acima do consenso: A empresa apresentou sólido resultados, com um operacional forte derivado dos atuais níveis de preço do petróleo no trimestre (US$101,4/barril). Empresa segue com o mais modesto plano de expansão de produção em relação aos pares, o que acaba por limitar nossa expectativa.

⚠️ Raia Drogasil (RADL3) | Impactada pela defasagem inflacionária: Foi um trimestre difícil. A Raia Drogasil, assim como os outros players do varejo farmacêutico, teve que lidar com defasagem inflacionária que acometeu o setor nesse período. Vale lembrar que essa é uma defasagem temporal, onde esperamos um alívio a partir desse 2º trimestre com o reajuste dos medicamentos autorizado pela Cmed.

⚠️ TIM (TIMS3) | Margens um pouco mais apertadas, mas lucro superior: No resultado do 1T22 da TIM, classificamos o resultado como neutro. A receita foi 3,2% acima das nossas expectativas, porém os custos superaram em 5,6% nossas projeções, o que culminou num EBITDA de R$ 2,12b obtendo uma margem de 44,9% no tri.

⚠️ Unidas (LCAM3) | 1T22: Operacional bom, pressão nas margens: Embora o resultado tenha vindo abaixo das nossas expectativas, eles vieram em linha com o mercado, a empresa reportou bons resultados. O destaque principal foi o aumento tanto nas tarifas do RAC quanto nas do GTF.